Consejos

5 soluciones escalables para mejorar la experiencia del cliente en el sector bancario

Consejos

Los mensajes móviles se han convertido en uno de los canales más importantes para que los bancos lleguen a los clientes y una forma fundamental de proteger las relaciones con los clientes en el futuro y construir soluciones verdaderamente escalables. Como parte de nuestra última investigación de consumo para servicios bancarios y financieros, preguntamos a 3,000 clientes de todo el mundo qué tipo de experiencias bancarias valoran más, qué genera su confianza y lealtad, y cómo desean interactuar con los socios financieros. Aquí hay una de las principales conclusiones: Crear una excelente experiencia bancaria implica empoderar a los clientes y brindarles valor en todo su recorrido, al mismo tiempo que se reduce la fricción. Esto significa encontrarse con los clientes en los lugares y momentos más convenientes para ellos. Nuestra investigación muestra claramente que los clientes bancarios valoran las experiencias basadas en mensajes, y los mejores bancos del mercado ya han adoptado este tipo de soluciones para conectarse mejor con los clientes y brindar educación, conocimientos y soluciones en tiempo real para los problemas, y así construir relaciones y confianza más sólidas. Vamos a explorar algunos casos de uso innovadores de mensajes que te ayudarán a mejorar el recorrido del cliente y profundizar las relaciones con los clientes en un mundo digital en constante cambio.

Cuando se sospecha de fraude en la cuenta de un cliente, el tiempo es esencial. Los mensajes son la forma más rápida y sin fricciones de verificar transacciones y proteger las cuentas de los clientes. Tomemos como ejemplo a Nets, un importante procesador de pagos en Europa. La empresa maneja millones de transacciones diarias con tarjetas y necesitaba una solución de SMS bidireccional que pudiera alertar a los clientes sobre posibles fraudes en un formato conversacional y sin fricciones. Nets contrató a Sinch para implementar una solución de mensajería en tiempo real y escalable que verifica las transacciones en cuestión de segundos, aprobando al instante las transacciones legítimas de los clientes y deteniendo las fraudulentas en su origen. Otro problema crítico en la prevención de fraudes es asegurar que los clientes bancarios confíen en que un mensaje o llamada entrante provenga realmente de su banco. Las instituciones financieras pueden brindar a los clientes una confirmación visual de que sus datos están seguros, mostrando distintivos digitales para confirmar su identidad en llamadas y mensajes. También pueden encriptar las conversaciones dentro de una aplicación de mensajería. Esto no solo ayuda a proteger a los clientes contra el spam y los intentos de phishing, sino que también reduce la fricción al brindar a los clientes la tranquilidad que necesitan para participar en conversaciones sensibles con su banco.

En lugar de utilizar los mensajes solo para enviar alertas bancarios unidireccionales, ¡brinda a los clientes bancarios la oportunidad de responder! Nuestra investigación muestra claramente la importancia de las conversaciones bidireccionales a través de mensajes en el sector bancario: El 53% de los consumidores bancarios afirma sentirse frustrado cuando no puede responder a un mensaje móvil. «Recibí una alerta de fraude sobre una actividad bancaria inusual, pero estoy de viaje esta semana. Por favor, no bloqueen los cargos de Escocia». ¡Útil y sencillo! Ahora analicemos otro escenario. Cuando los clientes no pueden realizar un pago de préstamo o se quedan sin dinero en su cuenta corriente, generalmente se les informa mediante un aviso. Cada vez más, los bancos están adoptando un enfoque proactivo y receptivo para ayudar a los clientes en dificultades, comprendiendo (a) qué está causando el problema y (b) cómo el banco puede ayudar a los clientes a recuperarse. En lugar de enviar solo un aviso unidireccional de «su pago de préstamo está retrasado», los bancos pueden utilizar el canal de mensajes para averiguar cuándo el cliente puede realizar un pago, identificar si el pago no realizado es parte de un problema más grande e incluso establecer un cronograma de pago. Este tipo de solución escalable ahorra dinero al reducir las llamadas al servicio de atención al cliente y brinda anonimato a los clientes al discutir temas financieros sensibles, una verdadera ventaja para todos. Nationwide Building Society es un banco británico que decidió implementar un servicio ampliado basado en mensajes para apoyar proactivamente a los clientes durante la pandemia de COVID-19. La empresa otorgó una pausa en los pagos a sus clientes bancarios en las etapas iniciales de la pandemia, ya que muchos se vieron gravemente afectados por las consecuencias económicas. Cuando este período finalizó, el banco utilizó Rich SMS para proporcionar información personalizada sobre los próximos pasos. ¿Los resultados? Tasas de engagement y clics cuadruplicados en comparación con el promedio de la industria.

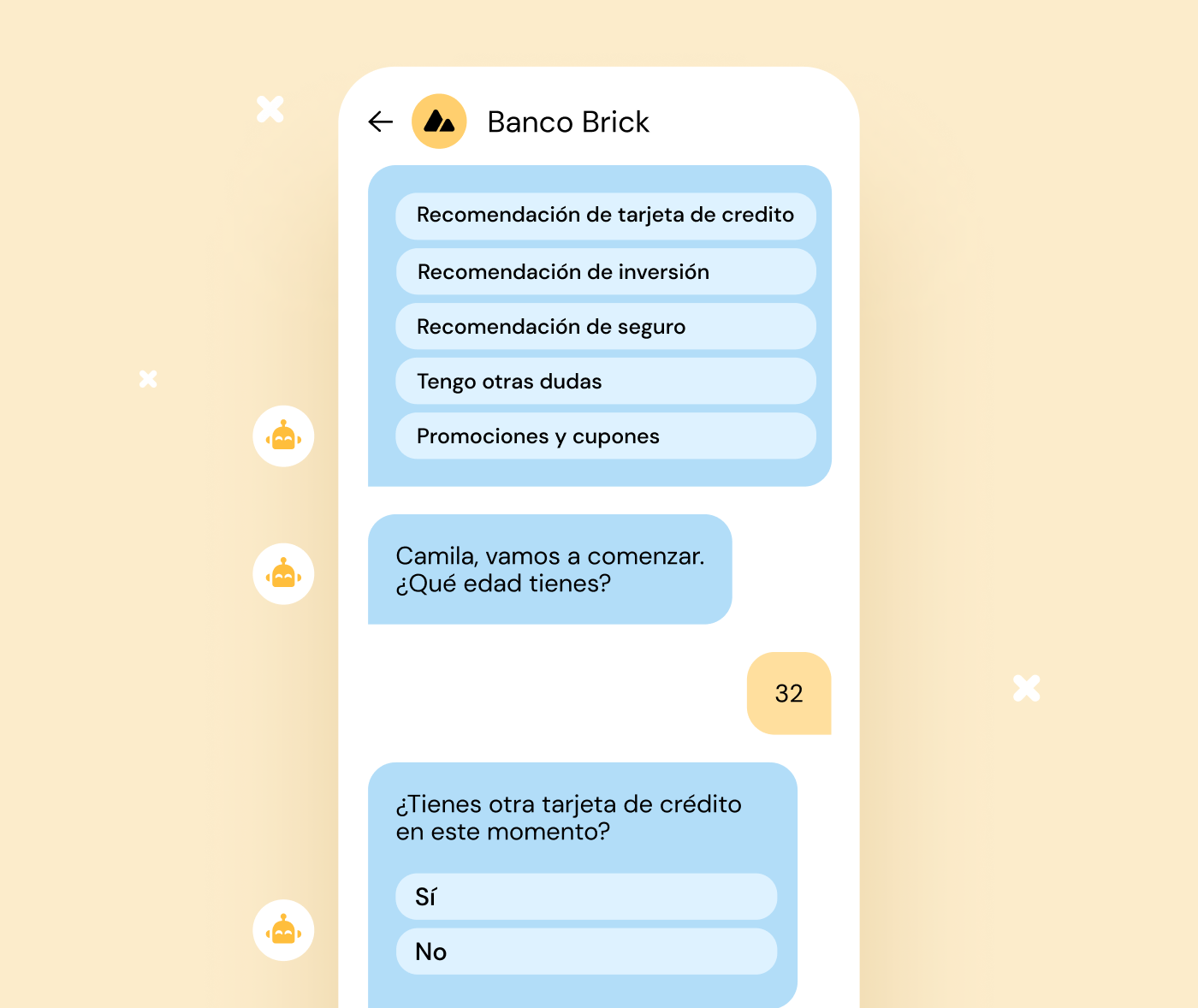

Los clientes bancarios que necesitan realizar tareas simples normalmente aún abren su aplicación móvil o inician sesión en una computadora para completar estas tareas. Los bancos inteligentes están haciendo que estas tareas simples sean aún más fáciles, por ejemplo, al permitir que los clientes autoricen transacciones o paguen sus facturas a través de mensajería. Los chatbots de mensajería también pueden ayudar a los bancos a aumentar las ventas digitales, por ejemplo, al proporcionar a los clientes una forma rápida y sencilla de solicitar préstamos o nuevas cuentas, como en el ejemplo a continuación.

Con las herramientas adecuadas, brindar soporte a los clientes bancarios cuando y donde sea necesario también es mucho más fácil de lo que parece. Las aplicaciones de IA conversacional permiten a los bancos crear preguntas frecuentes interactivas y útiles, y proporcionar respuestas instantáneas a preguntas básicas sobre servicios bancarios las 24 horas del día, los 7 días de la semana, en canales de mensajería como WhatsApp, Instagram y otros. Esto no solo reduce el fricción, sino que también ayuda a aumentar las conversiones. Y, por supuesto, se integra perfectamente con otras soluciones de participación del cliente, como Contact Pro, nuestro centro de contacto omnicanal en la nube.

Los clientes de hoy en día esperan que sus socios financieros les faciliten la vida. El contenido educativo con medios ricos es una forma perfecta de lograrlo. Las investigaciones muestran que este tipo de experiencia recibe altas calificaciones por parte de los clientes:

¿Cómo se vería esto en la vida real? Ofrece un tutorial en video personalizado para los clientes bancarios sobre cómo mejorar su puntaje de crédito, envía un resumen en video a los nuevos clientes de tarjetas de crédito con detalles sobre qué esperar en el primer estado de cuenta, o proporciona una guía interactiva de compra para nuevos compradores de vivienda que estén solicitando préstamos hipotecarios según su madurez financiera.

Enviar mensajes promocionales a través de dispositivos móviles puede resultar desafiante si un cliente no está dispuesto a recibir este tipo de notificaciones. Los bancos pueden utilizar canales de mensajes para descubrir qué tipos de ofertas son de interés para los clientes o dirigirlos a su configuración en línea para establecer los tipos y el ritmo de notificaciones que desean recibir. Desarrollar mensajes personalizados es una excelente manera para que los bancos garanticen relaciones duraderas con los clientes y brinden más valor a las personas a las que atienden, al tiempo que aumentan las conversiones con recomendaciones relevantes de productos basadas en su historial financiero y necesidades, como ofertas de préstamos o tarjetas de crédito. Y con canales de mensajes enriquecidos como WhatsApp, Instagram, Facebook Messenger, RCS o Apple Business Chat, es fácil crear campañas atractivas que capturen la atención al instante.

Y si pudieras ofrecer una evaluación financiera personalizada a tus clientes o mostrarles sus patrones de gastos mensuales para ayudarles a alcanzar metas financieras personales? Casi el 90% de los consumidores que encuestamos dijeron que les gustaría recibir asesoramiento financiero personalizado de su banco, pero menos de 3 de cada 10 tienen esa experiencia en la actualidad. Muchas aplicaciones bancarias ahora incorporan información sobre gastos en los paneles de los clientes para ayudarles a administrar sus finanzas, pero esta información solo es visible al iniciar sesión. Usando mensajes, los bancos pueden construir conexiones más profundas con los clientes, por ejemplo, brindando actualizaciones en tiempo real sobre cómo están progresando en sus gastos («¡Tony, ya has gastado el 80% de tu presupuesto para comer fuera en diciembre!»). Los clientes pueden configurar sus preferencias utilizando la aplicación, pero reciben notificaciones en tiempo real a través de mensajes. Incluso pueden consultar a un chatbot para ver cuánto han gastado antes de realizar una compra, como pedirle a un amigo más responsable, pero apreciado, que les ayude a tomar decisiones inteligentes. Y para aquellos que responden mejor a incentivos positivos, la mensajería también es una excelente manera de fomentar el ahorro. Utilizando la aplicación, los clientes bancarios pueden establecer metas de ahorro mensual y activar funciones de ahorro, como redondear las compras y depositar la diferencia en una cuenta de ahorros. Luego, a través del canal de mensajes, los bancos informan a los clientes sobre su progreso cada mes, les envían insignias por alcanzar hitos e incluso los recompensan con puntos de fidelidad.

Con cada vez más transacciones bancarias realizadas de forma digital, los mensajes móviles ofrecen a los bancos la oportunidad de crear un nuevo tipo de relación en línea con el cliente, una relación más conversacional y centrada en el cliente. Utilizando chatbots con inteligencia artificial, canales de conversación y video, los bancos pueden ofrecer soluciones escalables, llegando a los clientes con la información que necesitan, donde y cuando la necesitan. Ya sea enviando ofertas personalizadas, respondiendo a preguntas sencillas, protegiendo cuentas o brindando orientación para metas financieras o un entorno seguro para conversaciones, la tecnología inteligente ayuda a los bancos a convertirse en socios financieros a los que los clientes pueden acudir para obtener un servicio rápido, conveniente y personalizado, al tiempo que optimizan conversiones y costos. «La tecnología permite una experiencia superior para el cliente. Los mensajes móviles son esenciales en esta combinación… son vitales para cumplir no solo con la entrega de mensajes, sino también con la promesa de encontrar a los clientes donde desean ser encontrados.» – Kelly Kaminskas, Presidente Digital y Minorista de FirstBank. ¿Quieres saber más sobre cómo crear experiencias bancarias personalizadas y fortalecer las relaciones con los clientes? Consulta nuestro informe «Bank to the Future» para explorar todos los hallazgos de nuestra investigación global con consumidores.