Recomendações

6 exemplos de excelência no atendimento ao cliente em serviços bancários e financeiros

Quando o assunto é notificação das instituições financeiras, os clientes bancários são imediatistas. A caixa de entrada e a tela de bloqueio disputam a atenção dos clientes, portanto, apesar do e-mail servir para extratos detalhadas e mudanças de política, os comunicados urgentes devem chegar por outros canais. Seja nos canais digitais, como bancos on-line e aplicativos móveis, ou em pontos físicos, como caixas eletrônicos, a mesma verdade se aplica: relevância, velocidade e segurança agora determinam o quanto as pessoas confiam seu dinheiro à instituição financeira.

De acordo com nossa pesquisa de 2025, os consumidores sabem exatamente o que esperam da comunicação com a instituição financeira: os alertas de fraude são prioridade, e a maioria das pessoas (72%) espera ser informada imediatamente quando houver suspeita de fraude. Os avisos de pagamento em atraso e de cheque especial também são importantes porque ajudam as pessoas a evitar taxas e saldos inesperados.

Mas há um limite entre ser útil e ser excessivo. Quase metade (48%) dos consumidores afirma que o excesso de informações das marcas é uma das principais frustrações, e 28% se frustram por não poder responder a uma mensagem transacional.

Em teoria, a solução é simples: usar o melhor canal para o momento e tornar cada alerta acionável. Faça isso de forma consistente e você prestará um excelente atendimento ao cliente. Mas o que isso significa na prática? As histórias abaixo mostram como os bancos transformaram momentos decisivos, como uma cobrança contestada, um pagamento atrasado ou um novo login, em interações marcantes para os clientes, com resultados mensuráveis.

O que é excelência no atendimento ao cliente no setor bancário?

O excelente atendimento ao cliente bancário, desde o banco digital, ao banco móvel e ao atendimento presencial, aparece nos momentos que importam – quando um cartão é recusado, um pagamento está atrasado, as taxas de juros mudam ou alguém precisa de ajuda para escolher um produto bancário. É omnicanal e centrado no cliente, além de respeitar as expectativas do cliente em cada ponto de contato. Os melhores programas em bancos para pessoas físicas e jurídicas se destacam em quatro frentes:

- Dão aos clientes o controle, com opções claras e próximos passos, para oferecer um serviço personalizado em toda a jornada do cliente.

- Atuam de forma proativa com base nos dados do cliente para evitar que os problemas se agravem.

- Explicam como a segurança funciona em linguagem simples e agilizam a verificação do usuário.

- Conectam os canais para que os chatbots e os agentes humanos trabalhem com o mesmo CRM e a mesma base de conhecimento. Dessa forma, as conversas com o cliente em diferentes canais não começam do zero e podem fornecer suporte personalizado sem perguntas repetidas.

As seis histórias contadas aqui ilustram a aplicação desses princípios e as decisões operacionais que os viabilizam nos bastidores.

6 exemplos de experiências positivas no atendimento ao cliente no setor bancário

Aqui estão alguns exemplos reais de atendimento ao cliente de organizações de serviços bancários e financeiros que mostrarão a você como melhorar suas interações com os clientes e por que elas funcionam. Hora de se inspirar!

1. Avtal: resolução de dívidas com autoatendimento por meio de mensagens

A resolução de dívidas raramente é a tarefa favorita de alguém. A Avtal, uma empresa de tecnologia de serviços financeiros sediada nos EUA, decidiu tornar esse processo menos estressante e mais bem-sucedido, encontrando as pessoas onde elas estão – em suas caixas de entrada de e-mail e SMS – com orientações claras e respeitosas, e opções de autoatendimento para resolver dívidas, em vez de ligações telefônicas constantes.

Ações realizadas

- Substituiu o contato telefônico unidirecional pelo contato por SMS e e-mail compatíveis com as normas, com links diretos para um portal de pagamento seguro para autoatendimento.

- Simplificou as opções para que os clientes possam ver saldos, definir planos de pagamento ou contestar cobranças sem precisar telefonar.

- Enviou milhões de mensagens por mês, atendendo aos requisitos regulatórios e das operadoras (10DLC e registro de código curto) e preparando-se para canais novos, como RCS.

O motivo do sucesso

Quando a comunicação chega por canais conhecidos e com um próximo passo claro, mais pessoas interagem e resolvem suas pendências com autonomia. A Avtal relata um aumento de 50% a 70% nas taxas de recuperação após a adoção de SMS e e-mail, com sete milhões de mensagens enviadas num único mês e projeção de 20 milhões por mês até o fim de 2025. A experiência melhorou o envolvimento e o relacionamento com os clientes, além de ajudá-los a tomar decisões informadas sobre produtos financeiros.

“A tecnologia da Sinch é muito bem desenvolvida, com ampla documentação que facilita o trabalho da nossa equipe de engenharia. E, no lado do suporte, recebemos respostas incrivelmente rápidas.”

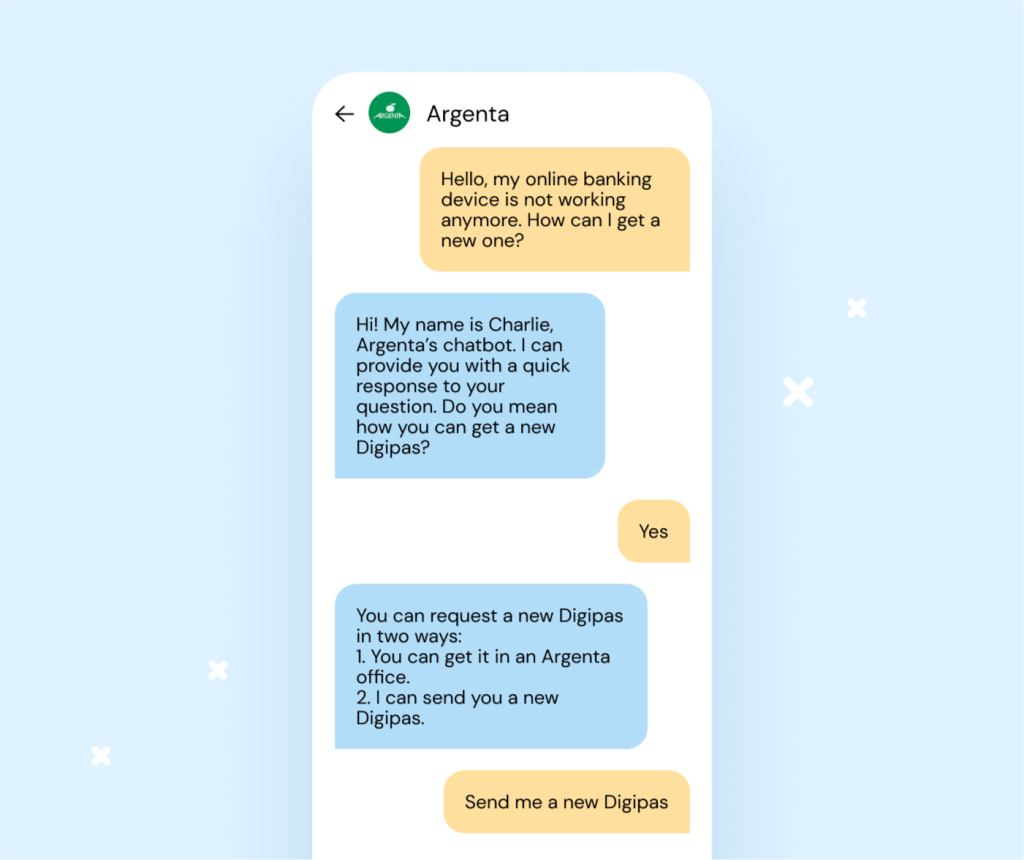

2. Argenta: um bot de IA que aumenta o CSAT para 95%

Como a quinta maior instituição bancária da Bélgica, a Argenta se propôs a ajudar uma equipe sobrecarregada a se concentrar no trabalho de maior valor e a manter os tempos de resposta rápidos. A solução? Um assistente virtual chamado Charlie que lida com perguntas comuns e transações simples para que os agentes possam se concentrar em tarefas complexas.

Ações realizadas

- Implementou o Charlie, um chatbot baseado em IA, em seu aplicativo bancário para responder a perguntas frequentes e concluir fluxos simples.

- Ensinou o bot a reconhecer intenções comuns (como solicitar um novo leitor de cartão) e a executar um fluxo curto de coleta de dados para registrar nome, endereço e e-mail do cliente antes de enviar a solicitação para a equipe interna correta.

- Ampliou a abrangência para que o bot agora lide com cerca de 20% de todas as perguntas recebidas, aliviando a carga de uma equipe de 23 agentes que recebe mais de 20.000 mensagens por mês.

O motivo do sucesso

Perguntas simples recebem respostas imediatas, liberando os agentes para conversas mais complexas. Somente nas primeiras seis semanas, Charlie economizou 24 horas de tempo dos agentes. A satisfação do cliente aumentou à medida que o tempo de espera diminuiu, e a pontuação de satisfação do cliente (CSAT) chegou a 95% na central de contatos e a 80% nos canais de mensagem.

3. BPCE: educação gamificada e em conformidade que motiva a agir

Educar os clientes sobre crédito rotativo nem sempre é simples. No entanto, essa não é uma verdade na BPCE Financement, parte de um dos maiores grupos bancários da França, pois encontraram uma maneira de transformar a educação em experiências digitais úteis e humanas, tudo isso em conformidade total com as exigências regulatórias.

Ações realizadas

- Lançou campanhas de Rich SMS com link para uma landing page móvel segura, simplificando a educação do cliente.

- Criou um minijogo interativo, com tema de ciclismo, projetado para educar o cliente sobre os principais benefícios do crédito rotativo em cada ponto de controle.

- Manteve toda a jornada dentro do ambiente confiável da BPCE, terminando com um simulador de financiamento e a opção de enviar uma solicitação de financiamento pelo dispositivo móvel.

O motivo do sucesso

A experiência transforma a educação numa progressão simples e divertida. Os clientes descobrem como funciona o crédito rotativo. Em seguida, dão o próximo passo e tomam decisões financeiras sem sair de um fluxo seguro. Os resultados superaram os padrões de referência: 8% de taxa de cliques (quatro vezes a média da BPCE), 85% dos usuários que clicaram engajaram na experiência e as taxas de conversão dobraram em relação às campanhas padrão.

“Trabalhar num ambiente regulamentado nos leva a ser mais criativos na forma de interagir com os clientes. Essa campanha provou que podemos equilibrar os requisitos regulatórios com experiências envolventes para os clientes.”

4. FirstBank: alertas personalizados e em tempo real com SMS

O FirstBank, com sede no Colorado, repensou os alertas como um serviço, não apenas como uma exigência de compliance a ser cumprida. Os clientes passaram a receber notificações realmente relevantes, como saldos, depósitos, saques, compras sem cartão e alertas de segurança para atividades suspeitas. O diferencial foi o momento do envio: os alertas por SMS chegavam no instante em que o evento acontecia, com contexto suficiente para que tomassem uma decisão.

Ações realizadas

- Enviou aos clientes alertas e notificações sobre tudo o que eles precisavam saber (como saldo da conta/projeção de saldo, transações estrangeiras, alertas de segurança etc.)

- Entregou mensagens em tempo real.

- Deu prioridade aos alertas críticos de segurança, permitindo a resposta do cliente quando fazia sentido.

O motivo do sucesso

Os clientes do setor bancário gostam da conveniência dos serviços baseados em mensagens para gerenciar as finanças. E os alertas do FirstBank não eram ruídos, eles eram úteis. De fato, mais de 60% dos clientes do internet banking do FirstBank optam por receber alertas personalizados porque melhoram a experiência bancária geral.

“A tecnologia permite uma experiência superior ao cliente. As mensagens móveis são parte integrante da combinação… vitais para a entrega não apenas de mensagens, mas de nossa promessa de atender aos clientes onde eles querem ser atendidos.”

5. Nets: combate à fraude com esforço mínimo

Para um líder dos pagamentos como a Nets, as verificações de fraude devem ser rápidas e seguras. A equipe projetou fluxos de confirmação bidirecionais usando SMS para que, ao aparecer uma atividade suspeita num cartão de crédito, o titular pudesse validar ou bloquear as transações em segundos. Ao contrário dos alertas unidirecionais por e-mail ou push, que exigem a abertura de um aplicativo ou uma ligação telefônica, o SMS bidirecional permite que o titular do cartão responda na tela de bloqueio e resolva o problema no mesmo fluxo de mensagens. Dessa forma, se a compra for legítima, o acesso continua sem interrupções; caso contrário, o cartão pode ser bloqueado e o acompanhamento feito em seguida.

Ações realizadas

- Enviou avisos imediatos por suspeita de fraude com uma simples ação de resposta para validar as transações.

- Manteve a interação num único lugar e possibilitou que o titular do cartão respondesse imediatamente.

- Tratou a validação direto com o titular do cartão, reduzindo o tempo gasto pelos bancos.

O motivo do sucesso

O SMS bidirecional chega rápido à tela de bloqueio, incentiva a resposta imediata e exige esforço mínimo. Com isso, os titulares de cartões têm uma melhor experiência de atendimento, e os bancos economizam tempo em casos que, de outra forma, exigiriam um acompanhamento.

“A solução de comunicação bidirecional nos permite reagir imediatamente aos titulares dos cartões, garantindo a melhor experiência do usuário e um alto nível de segurança ao mesmo tempo.”

6. Triodos: integração guiada e segura

O Triodos Bank, líder europeu em serviços bancários sustentáveis, precisava encontrar uma solução segura para verificar os usuários que faziam login no aplicativo bancário ou portal on-line sem dificultar o acesso diário. O objetivo era manter a simplicidade dos registros e logins e, ao mesmo tempo, reforçar a segurança da conta.

Ações realizadas

- Implementou a verificação por SMS (OTP) em todas as contas ativas on-line e móveis na Espanha para que os clientes verificassem a identidade no momento do login.

- Enviou em torno de 250.000 mensagens de verificação por mês, dando suporte a uma comunidade de 170.000 clientes na Espanha.

- Integrou verificação de usuário para simplificar o registro de contas novas e proteger as transações em andamento.

O motivo do sucesso

Uma senha de uso único (OTP) no login adiciona uma camada visível de segurança sem deixar as pessoas mais lentas. O Triodos Bank relata que aumentou a segurança da conta, simplificou o processo de registro e aumentou as conversões após a adoção da verificação por SMS.

“A Sinch simplificou nossas operações com a funcionalidade de OTP. Os clientes recebem uma senha de forma rápida e fácil e, em seguida, podem realizar prontamente transações seguras em suas contas.”

O que dizem os dados sobre o que os clientes do setor bancário desejam em 2026

Você já viu como as instituições financeiras melhoraram o nível do atendimento ao cliente. Para chegar a esse nível, o primeiro passo é conhecer as necessidades dos seus clientes.

No nosso relatório sobre o estado das comunicações no setor financeiro, que incluiu uma pesquisa com mais de 2.800 clientes de serviços financeiros e 400 instituições financeiras, revelou que os consumidores de hoje valorizam:

- Avisos proativos para economia de taxas: os avisos de pagamento em atraso são muito importantes ou um pouco importantes para 84% dos consumidores, e as notificações de cheque especial são muito importantes ou um pouco importantes para 80%.

- Programas omnicanal por design: para atualizações informativas importantes, 24% dos consumidores preferem receber mensagens por e-mail e mensagem de texto juntos, e cerca de 10% preferem uma combinação de três canais (e-mail, SMS e voz automatizada) para eventos críticos.

- Ter o modo certo para problemas estressantes: quando uma atividade suspeita é detectada, os consumidores preferem, na maioria das vezes, resolver o problema por voz (46%), seguido por mensagem de texto (20%) e um portal seguro (16%).

- Opções de canais além do e-mail: para atualizações de finanças pessoais, 32% preferem e-mail, 23% preferem um portal seguro do cliente, 13% preferem telefone e 11% preferem mensagem de texto.

- Automação que respeita a escolha: os consumidores aceitam a automação quando ela é útil e fácil de escalonar, com 42% dizendo que usariam um chatbot de IA treinado na documentação de suporte de uma empresa, e 36% aceitariam usar IA para obter aconselhamento financeiro pessoal.

Use essas expectativas para moldar seu plano de ação para 2026. É possível medir o progresso de algumas maneiras importantes, que vamos analisar a seguir.

Como medir o atendimento ao cliente no setor bancário

Um balanced scorecard registra velocidade, contenção e confiança nos canais digitais e no atendimento presencial:

- Tempo de resolução para casos de fraude e suporte, tempo de decisão para solicitações de empréstimo e tempos de espera no bate-papo, na central de atendimento e na agência.

- Taxas de inscrição, entrega e leitura de alertas e extratos; tendências de feedback e satisfação do cliente (CSAT) por canal.

- Taxa de contenção para chatbots/assistentes virtuais e satisfação na transferência para agentes humanos em casos complexos.

- Sucesso da verificação vs. abandono em ações de login e de alto risco.

- CSAT/NPS pós-interação após sinistros, alertas de fraude e integração; sinais de retenção ao longo da jornada do cliente.

Associe cada métrica a um momento do cliente, não apenas a um canal. Por exemplo, informe “lembretes de pagamento vencido lidos em até 1 hora” em vez de uma taxa de abertura genérica.

Conclusão: valor acima de tudo

O mais importante a ser lembrado desses exemplos de excelência no atendimento ao cliente em serviços bancários e financeiros é que você sempre precisa pensar no valor que está oferecendo aos seus clientes. Os bancos que conquistam a fidelidade dos clientes enviam mensagens relevantes no momento certo, no canal certo, com próximos passos claros que geram confiança. Para começar a fazer isso, tenha em mente algumas lições importantes:

- Facilite a ação: a Avtal transformou uma tarefa estressante num fluxo simples de autoatendimento; a Nets permite que o titular do cartão resolva problemas de fraude em segundos; o FirstBank transformou alertas em algo útil, não em ruído.

- Eduque sem atrito: a BPCE mostrou que a orientação pode ser envolvente e compatível com as normas.

- Proteja a confiança: o Triodos adicionou segurança visível com OTPs rápidas, mantendo a simplicidade dos registros e logins.

Se estiver atualizando seu manual de serviços para 2026, comece aqui: mapeie as 10 principais necessidades dos clientes sob sua influência, decida o melhor canal para cada uma, torne os alertas acionáveis e meça o que acontece. Em seguida, repita com base em metas e resultados financeiros. As marcas citadas não reformularam tudo de uma vez; escolheram alguns momentos-chave e fizeram bem-feito.

A Sinch ajuda mais de 200 provedores de serviços financeiros em todo o mundo a evitar fraudes, manter o compliance e oferecer uma experiência tranquila ao cliente. Entre em contato para começar a criar experiências que seus clientes vão adorar.