Recomendações

5 soluções escaláveis para elevar a experiência do cliente no setor bancário

Como aprimorar a experiência do cliente no setor bancário

As mensagens móveis se tornaram um dos canais mais importantes para os bancos alcançarem os clientes e uma maneira fundamental de proteger as relações com os clientes no futuro e construir soluções verdadeiramente escaláveis. Como parte de nossa mais recente pesquisa de consumo para serviços bancários e financeiros, perguntamos a 3.000 clientes em todo o mundo que tipo de experiências bancárias eles valorizam mais, o que conquista sua confiança e lealdade e como eles desejam se envolver com parceiros financeiros. Aqui está uma das principais conclusões: Criar uma excelente experiência bancária é capacitar seus clientes e fornecer valor em toda a jornada deles, ao mesmo tempo em que reduz atritos. Isso significa encontrar seus clientes nos lugares e momentos mais convenientes para eles.

Nossa pesquisa mostra claramente que os clientes bancários valorizam experiências baseadas em mensagens, e os melhores bancos do mercado já adotaram esse tipo de solução para se conectar melhor com os clientes e fornecer educação, insights e soluções em tempo real para problemas – e, por sua vez, construir relacionamentos e confiança mais profundos. Vamos explorar alguns casos de uso inovadores de mensagens que ajudarão você a aprimorar a jornada do cliente e aprofundar os relacionamentos com os clientes em um mundo digital em rápida mudança.

1. Evite fraudes e crie confiança com a verificação de transações e “emblemas” baseados em mensagens

Quando há suspeita de fraude na conta de um cliente, o tempo é essencial. As mensagens são a forma mais rápida e sem atritos de verificar transações e proteger as contas dos clientes. Vamos pegar como exemplo a Nets, uma importante processadora de pagamentos na Europa. A empresa lida com milhões de transações diárias com cartões e precisava de uma solução de SMS bidirecional que pudesse alertar os clientes sobre possíveis fraudes de forma conversacional e sem atritos. A Nets contratou a Sinch para implantar uma solução de mensagens em tempo real e escalável que verifica transações em questão de segundos, aprovando instantaneamente transações legítimas dos clientes e bloqueando as fraudulentas imediatamente. Outra questão crítica na prevenção de fraudes é garantir que os clientes bancários confiem que uma mensagem ou ligação recebida realmente seja do seu banco. As instituições financeiras podem fornecer aos clientes uma confirmação visual de que seus dados estão seguros, exibindo distintivos digitais para confirmar sua identidade em chamadas e mensagens. Elas também podem criptografar as conversas dentro de um aplicativo de mensagens. Isso não apenas ajuda a proteger os clientes contra spammers e tentativas de phishing, mas também reduz o atrito, dando aos clientes a tranquilidade necessária para se envolver em conversas sensíveis com seu banco.

2. Entregar informações críticas e permitir conversas significativas

Em vez de usar mensagens apenas para enviar alertas bancários unidirecionais, dê aos clientes bancários a chance de responder! Nossa pesquisa mostra claramente a importância das conversas bidirecionais por meio de mensagens no setor bancário: 53% dos consumidores bancários afirmam ficar frustrados quando não conseguem responder a uma mensagem móvel. “Recebi um alerta de fraude sobre atividade bancária incomum, mas estou viajando esta semana. Por favor, não bloqueiem as cobranças da Escócia.” Útil e simples! Agora vamos analisar outro cenário. Quando os clientes não conseguem fazer um pagamento de empréstimo ou ficam sem dinheiro em sua conta corrente, geralmente são informados por meio de um aviso. Cada vez mais, os bancos estão adotando uma abordagem proativa e responsiva para ajudar os clientes em dificuldades, entendendo (a) o que está causando o problema e (b) como o banco pode ajudar os clientes a se reerguer. Em vez de enviar apenas um aviso unidirecional de “seu pagamento de empréstimo está atrasado”, os bancos podem usar o canal de mensagens para saber quando o cliente pode fazer um pagamento, identificar se o pagamento não realizado faz parte de um problema maior e até mesmo estabelecer um cronograma de pagamento. Esse tipo de solução escalável economiza dinheiro ao reduzir as chamadas de atendimento ao cliente e fornece anonimato aos clientes ao discutir tópicos financeiros sensíveis – uma verdadeira vantagem para todos. A Nationwide Building Society é um banco britânico que decidiu implementar um serviço ampliado baseado em mensagens para apoiar proativamente os clientes durante a pandemia da COVID-19. A empresa concedeu uma pausa no pagamento a seus clientes bancários nos estágios iniciais da pandemia, visto que muitos foram severamente afetados pelas consequências econômicas. Quando esse período terminou, o banco utilizou o Rich SMS para fornecer informações personalizadas sobre os próximos passos. Os resultados? Taxas de engajamento e cliques quadruplicadas em comparação com a média do setor.

3. Permita que os clientes realizem tarefas bancárias e busquem suporte em seus próprios termos

Os clientes bancários que precisam realizar tarefas simples geralmente ainda abrem seu aplicativo móvel ou fazem login em um computador para concluí-las. Os bancos inteligentes estão tornando essas tarefas ainda mais fáceis, por exemplo, permitindo que os clientes autorizem transações ou paguem suas contas por meio de mensagens.

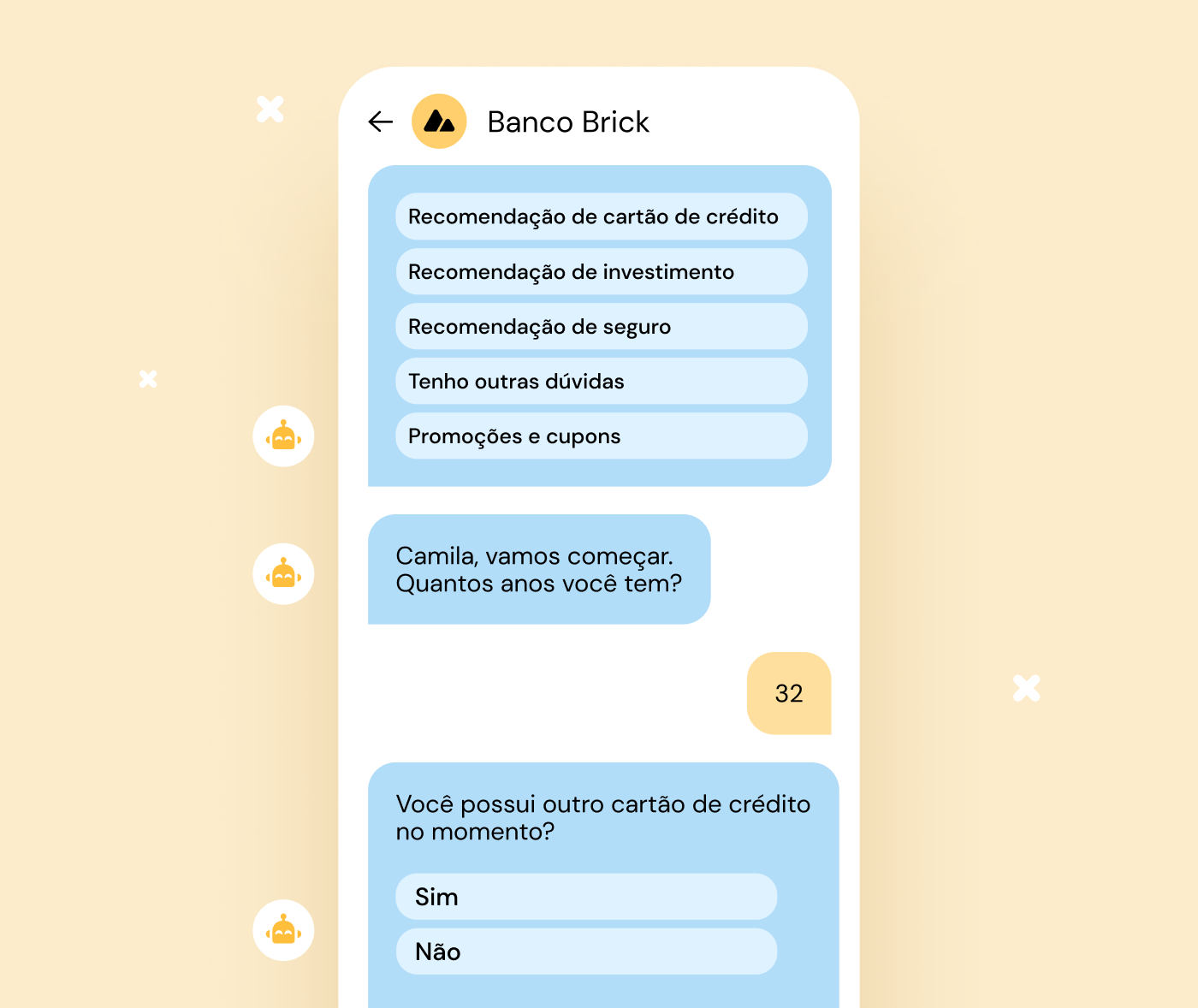

Os chatbots de mensagens também podem ajudar os bancos a impulsionar as vendas digitais, por exemplo, fornecendo aos clientes uma maneira rápida e fácil de solicitar empréstimos ou abrir novas contas, como no exemplo abaixo.

Com as ferramentas certas, oferecer suporte aos clientes bancários quando e onde for necessário também é muito mais fácil do que parece. Aplicativos de IA conversacional permitem que os bancos criem FAQs interativas e úteis e forneçam respostas instantâneas a perguntas básicas sobre serviços bancários 24 horas por dia, 7 dias por semana, em canais de mensagens como WhatsApp, Instagram e outros. Isso não apenas reduz o atrito, mas também ajuda a aumentar as conversões. E, é claro, integra-se perfeitamente a outras soluções de engajamento do cliente, como o Contact Pro, nosso centro de contato em nuvem omnichannel.

4. Intensifique a integração do cliente com guias e tutoriais interativos

Os clientes de hoje esperam que seus parceiros financeiros facilitem suas vidas. Conteúdo educacional com mídia rica é uma maneira perfeita de fazer isso. Pesquisas mostram que esse tipo de experiência recebe altas pontuações dos clientes:

- 76% gostariam de um guia de compra com base em compras e atividades anteriores

- 81% gostariam de um tour em vídeo personalizado

- 83% gostariam de um tutorial em vídeo com base em uma compra recente

Como isso se pareceria na vida real? Ofereça um tutorial em vídeo personalizado para os clientes bancários sobre como aumentar sua pontuação de crédito, envie um tour em vídeo para novos clientes de cartão de crédito com detalhes sobre o que esperar na primeira fatura ou distribua um guia interativo de compra para novos compradores de imóveis que estejam se candidatando a empréstimos hipotecários com base em sua maturidade financeira.

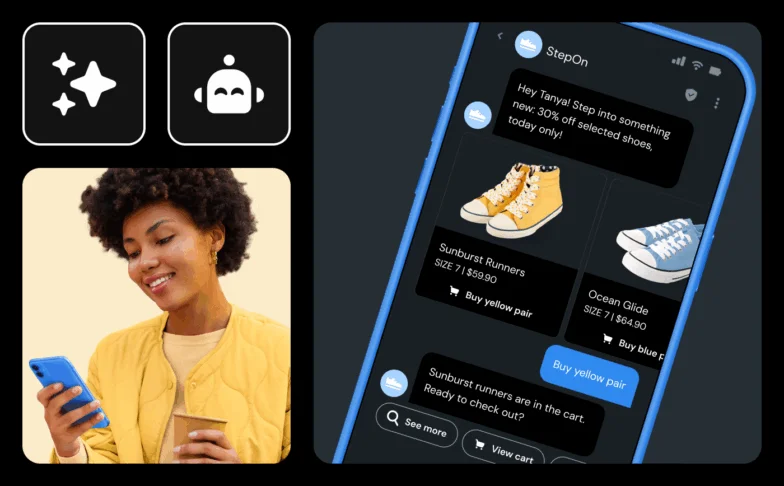

5. Compartilhe recomendações personalizadas e insights financeiros

Enviar mensagens promocionais por meio de dispositivos móveis pode ser desafiador se um cliente não estiver disposto a receber esse tipo de notificação. Os bancos podem usar canais de mensagens para descobrir quais tipos de ofertas os clientes estão interessados ou direcioná-los para suas configurações online para definir os tipos e o ritmo de notificações que desejam receber. Desenvolver mensagens personalizadas é uma ótima maneira para os bancos de garantir relacionamentos duradouros com os clientes e fornecer mais valor às pessoas que atendem, ao mesmo tempo em que aumentam as conversões com recomendações relevantes de produtos com base em seu histórico financeiro e necessidades, como ofertas de empréstimos ou cartões de crédito. E com canais de mensagens ricas, como WhatsApp, Instagram, Facebook Messenger, RCS ou Apple Business Chat, é fácil criar campanhas envolventes que chamam a atenção instantaneamente.

E se você pudesse oferecer uma avaliação financeira personalizada aos seus clientes ou mostrar a eles seus padrões de gastos mensais para ajudá-los a alcançar metas financeiras pessoais? Quase 90% dos consumidores que pesquisamos disseram que gostariam de receber conselhos financeiros personalizados de seu banco, mas menos de 3 em cada 10 têm essa experiência atualmente. Muitos aplicativos bancários agora incorporam insights sobre gastos nos painéis dos clientes para ajudá-los a gerenciar suas finanças, mas esses insights só são visíveis ao fazer login. Usando mensagens, os bancos podem construir conexões mais profundas com os clientes, por exemplo, fornecendo atualizações em tempo real sobre como estão se saindo em relação aos gastos (“Tony, você já gastou 80% do seu orçamento de refeições fora em dezembro!”). Os clientes podem definir preferências usando o aplicativo, mas recebem notificações em tempo real por meio de mensagens. Eles até podem consultar um chatbot para ver quanto gastaram antes de fazer uma compra – como pedir a um amigo um pouco mais responsável, mas apreciado, para ajudá-los a fazer escolhas sábias. E para aqueles que respondem melhor a incentivos positivos, a mensageria também é uma ótima maneira de incentivar a economia. Usando o aplicativo, os clientes bancários podem definir metas de economia mensal e ativar recursos de economia, como arredondar as compras e depositar a diferença em uma conta poupança. Em seguida, por meio do canal de mensagens, os bancos informam aos clientes como estão indo a cada mês, enviam distintivos por atingir marcos e até recompensam os clientes com pontos de fidelidade.

Crie uma experiência bancária à prova do futuro com soluções digitais inteligentes

Com cada vez mais transações bancárias sendo feitas digitalmente, as mensagens móveis oferecem aos bancos a oportunidade de criar um novo tipo de relacionamento online com o cliente – um relacionamento mais conversacional e centrado no cliente. Usando chatbots com inteligência artificial, canais de conversação e vídeo, os bancos podem oferecer soluções escaláveis, alcançando os clientes com as informações de que precisam, onde e quando precisam. Seja enviando ofertas personalizadas, respondendo a perguntas simples, protegendo contas ou fornecendo orientação para metas financeiras ou um ecossistema seguro para conversas, a tecnologia inteligente ajuda os bancos a se tornarem parceiros financeiros aos quais os clientes podem recorrer para obter um serviço rápido, conveniente e personalizado, ao mesmo tempo em que otimiza conversões e custos. “A tecnologia possibilita uma experiência superior para o cliente. As mensagens móveis são essenciais nessa mistura… são vitais para cumprir não apenas a entrega de mensagens, mas também a promessa de encontrar os clientes onde eles desejam ser encontrados.” – Kelly Kaminskas, Presidente Digital e de Varejo do FirstBank. Quer saber mais sobre como criar experiências bancárias personalizadas e fortalecer relacionamentos com os clientes? Confira nosso relatório “Bank to the Future” para explorar todas as descobertas de nossa pesquisa global com consumidores.