Recomendações

Engajamento do cliente: a chave para uma transformação digital bem sucedida em bancos

Em um mundo em que os consumidores estão se afastando de reuniões presenciais e adotando interações digitais, como os bancos podem oferecer a melhor experiência ao cliente?

A mais recente pesquisa da Sinch, que entrevistou mais de 2.900 consumidores em todo o mundo, revela as prioridades e preferências dos consumidores relacionadas à bancos, e identifica os recursos e soluções que eles mais desejam de seus relacionamentos bancários. Leia mais para descobrir em que você deve focar seus esforços de transformação digital bancária e como se preparar para o que está por vir.

Oferecendo ótimas experiências digitais: trata-se de engajamentos significativos e confiança

Qual é o papel de um banco à medida que os consumidores adotam a tecnologia digital em detrimento da banca presencial? Como os bancos podem manter relacionamentos quando as interações presenciais estão desaparecendo?

Nossa pesquisa descobriu que os clientes querem experimentar novas experiências e ferramentas digitais e estão dispostos a criar conexões mais profundas com seus bancos se isso levar a soluções mais personalizadas e decisões mais inteligentes.

Mas conexões mais profundas requerem confiança – e isso vai muito além da proteção de dados do cliente e da prevenção de fraudes. A pesquisa mostra que o que impulsiona a confiança nesse novo cenário digital é a qualidade da experiência que os clientes recebem. Os clientes querem sentir que seu banco tem seus melhores interesses em mente.

“No final do dia, é um negócio humano, não importa o quão digital o tornemos”, diz Mary McDuffie, CEO da Navy Federal Credit Union.

Apesar da aceitação generalizada das interações baseadas em mensagens, os bancos precisam dar aos clientes a opção de transição fácil para uma chamada com um agente humano quando a situação exigir, especialmente em momentos de frustração.

O papel da inteligência artificial e das conversas omnichannel bidirecionais na transformação digital bancária

A comunicação omnichannel e a experiência personalizada do cliente representam um desafio contínuo para os bancos, que precisam quebrar silos de dados dentro das instituições, proteger os dados do cliente e oferecer serviços hiperpersonalizados nos canais preferidos de seus clientes.

Em vez de responder com mensagens projetadas para atender às necessidades de milhares, os bancos devem direcionar as respostas para as necessidades de apenas um: o cliente no fluxo de bate-papo.

Os sistemas legados estão dando lugar a tecnologias mais flexíveis que tornam mais fácil escalar o engajamento omnichannel sempre ativo. Os bancos estão investindo quantias enormes de dinheiro em plataformas de engajamento do cliente omnichannel baseadas em nuvem, inteligência artificial conversacional, automação, aprendizado de máquina e segurança para criar experiências personalizadas em tempo real que evoluem com os comportamentos em mudança dos clientes.

A pesquisa mostra claramente o entusiasmo dos consumidores por conversas bidirecionais em canais digitais: 53% dizem que ficam frustrados quando não conseguem responder a uma mensagem móvel.

Nossas descobertas mostram um forte entusiasmo pela imediatez da inteligência artificial (IA) ou chatbots. Para muitos bancos, conversas automatizadas e chatbots são uma maneira importante de melhorar os tempos de espera e a satisfação do cliente, reduzindo custos e aumentando conversões. Isso ocorre porque muitas consultas são fáceis de responder – uma aplicação ideal para chatbots.

Usar a IA e o processamento de linguagem natural para automatizar conversas tem sido um grande desafio para as organizações; mas devido a avanços significativos no campo, as empresas estão descobrindo que chatbots podem resolver um espectro muito mais amplo de consultas dos clientes.

Identificando as maiores oportunidades de engajamento do cliente na transformação digital para bancos

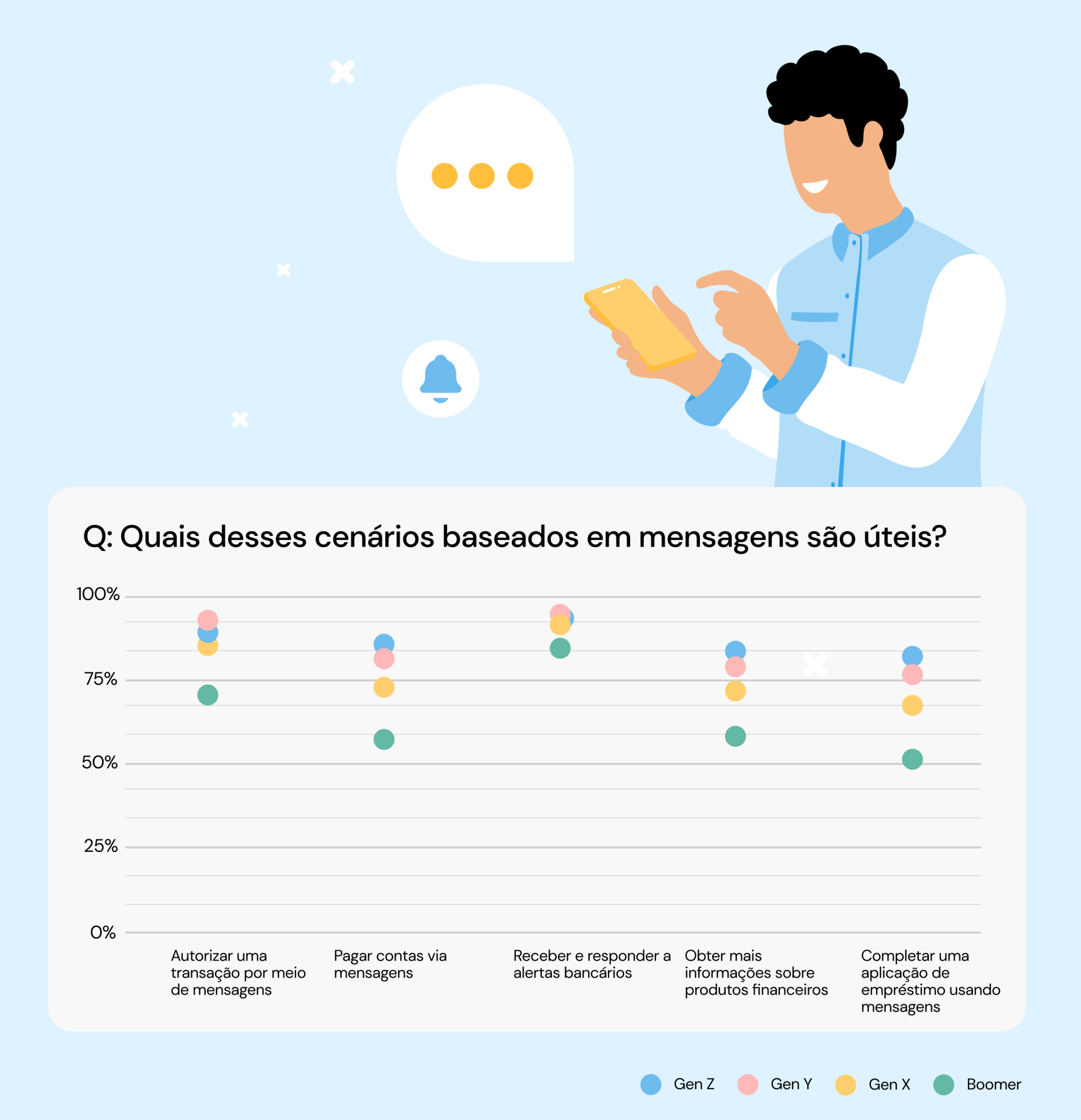

A pesquisa examinou quais soluções os consumidores bancários valorizam mais, pedindo que identificassem os cenários baseados em mensagens que consideram úteis.

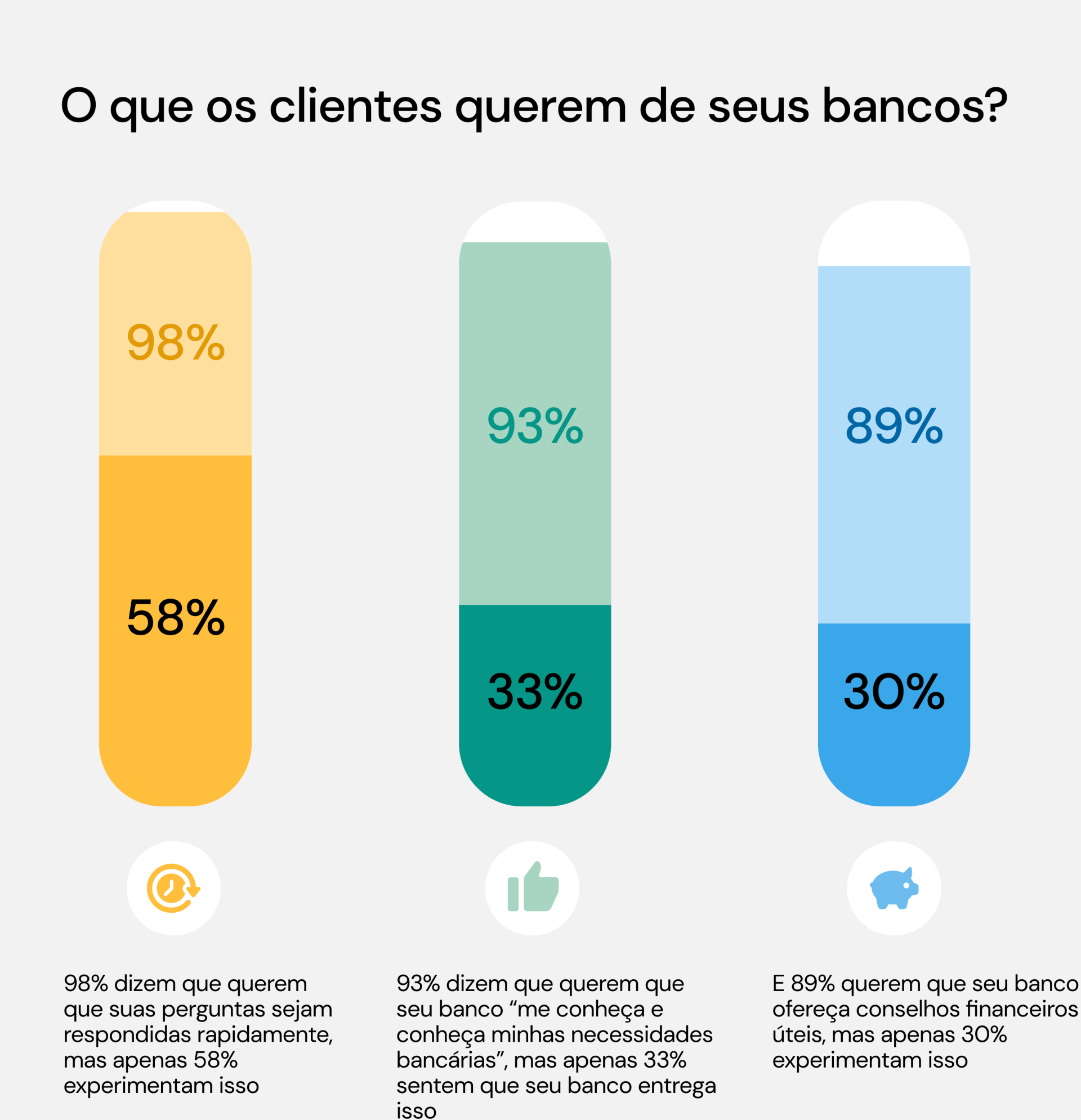

A pesquisa também destacou as maiores lacunas de oportunidade nas experiências de bancos digitais. Como você pode ver na imagem abaixo, as principais áreas de melhoria identificadas estão nas experiências humanas, por exemplo:

- 93% dos consumidores em todo o mundo afirmam querer que seu banco os conheça e suas necessidades bancárias.

- Mas apenas 33% sentem que seu banco oferece isso – uma lacuna de 60 pontos percentuais.

Outras áreas :

- Fornecer respostas rápidas às perguntas relacionadas a bancos – 98% dos consumidores afirmam que desejam que suas perguntas sejam respondidas rapidamente, mas apenas 58% vivenciam isso.

- Oferecer conselhos financeiros úteis.

- Fornecer conteúdo personalizado e educacional em formatos ricos, como vídeos, para ajudar os consumidores a alcançar seus objetivos financeiros.

Esses recursos e utilidades não são investimentos complexos ou futuristas; são soluções disponíveis no mercado hoje para os bancos prontos para implementá-las.

O que vem a seguir? A transformação digital tem um fim?

A transformação digital não é realmente um destino. É uma jornada que envolve afastar-se de sistemas legados para adotar novas tecnologias, ferramentas e canais que permitem comunicação omnicanal sem interrupções, melhores experiências, processos mais eficientes e, por sua vez, relacionamentos duradouros com o cliente.

Mas a transformação digital bem-sucedida não se resume apenas à implementação de novas tecnologias, embora, vamos encarar, isso seja uma grande parte disso. Trata-se do que você faz em seguida.

- Trata-se de construir uma abordagem estratégica que permita adaptar-se e responder às necessidades, comportamentos e expectativas dos clientes em constante mudança. Em uma indústria caracterizada por fortes padrões e regulamentações de segurança, isso não é tarefa fácil – razão pela qual você deve trabalhar com parceiros de tecnologia que priorizem a conformidade e a proteção de dados.

- Trata-se de transformar conversas personalizadas em dados acionáveis do cliente para oferecer experiências holísticas de primeira classe.

- Trata-se de usar a tecnologia para criar um ecossistema seguro e dinâmico que realmente gira em torno do cliente, mantendo ao mesmo tempo conexões humanas. Assim como fez o Triodos Bank!

“A integração dos processos de escuta, pesquisas, entrevistas personalizadas, estudos ad hoc, dados do site e transações, movimento das redes sociais, mensagens de bate-papo ou mensagens de vídeo que recebemos; tudo isso serve para avaliar o que os clientes precisam em tempo real.” – Sergio Rodriguez, Especialista em Experiência do Cliente, Triodos Bank.

Quer mais detalhes sobre como construir uma experiência bancária preparada para o futuro? Baixe o relatório mais recente da Sinch sobre a indústria: O Banco do futuro.